炸鸡大卖,利润猛增,圣农发展的估值还受制于周期困境|界面新闻 · 证券

界面新闻记者 |

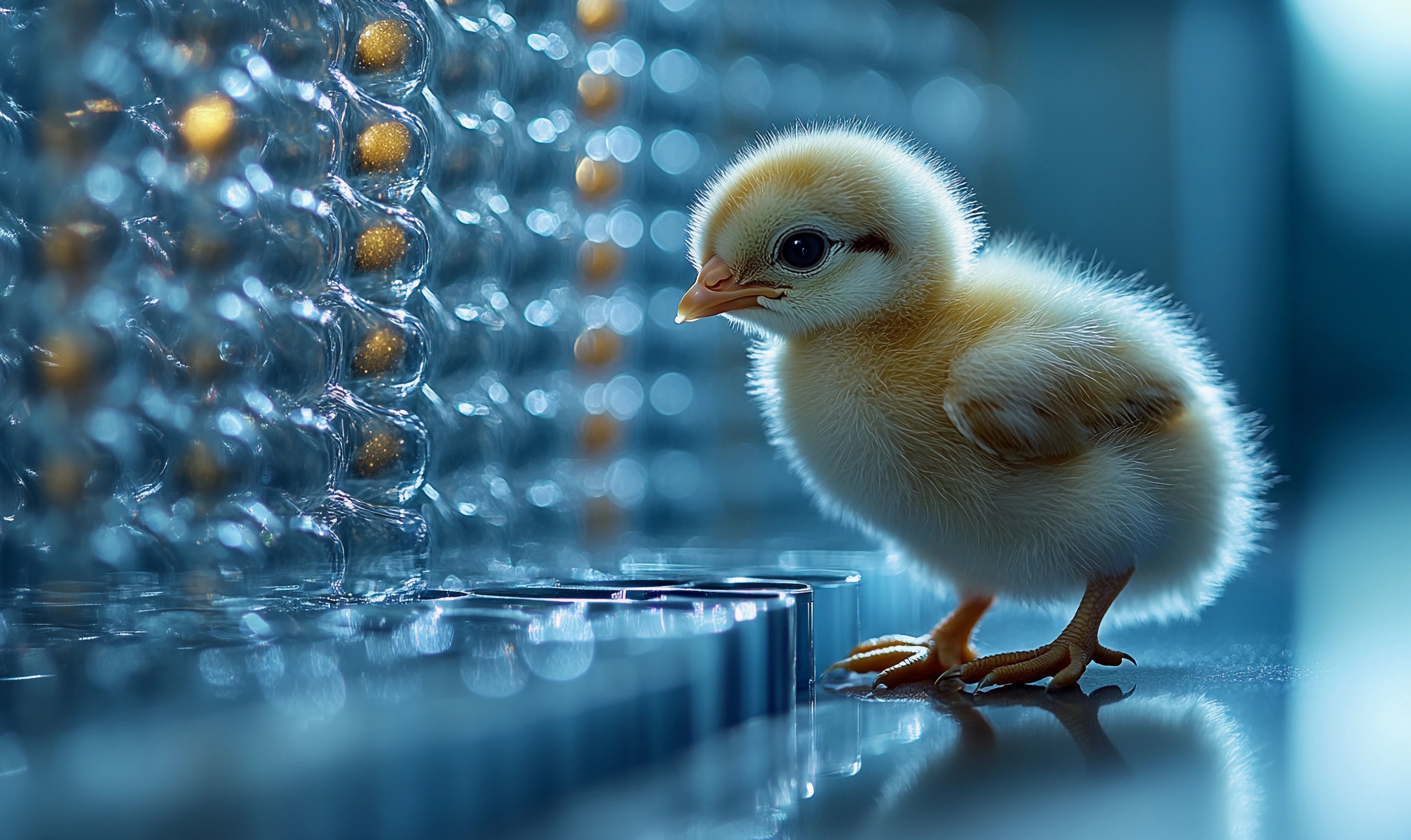

在白羽鸡价格持续低迷的背景下,白羽鸡龙头圣农发展(002299.SZ)却交出了亮眼成绩单,公司上半年归母净利润达9.10亿元,同比增幅791.93%。

不过,界面新闻记者发现,圣农发展真实业绩增速并未如此之高,5.68亿元并购投资收益成为推高净利润的重要因素,自研种源的内部降本也为增长提供了支撑。

营收方面,圣农发展总体增长几乎停滞。以预制菜为主的C端零售渠道增速超30%,以量补价,拉动公司勉强维持营收持平。

目前,白羽鸡行业周期尚未迎来回暖。据界面新闻记者测算,7月圣农发展鸡肉和肉制品单吨售价仍在双双下滑。

行业何时触底反弹?截至发稿时,界面新闻记者未能拔通圣农发展投资者联系电话。

C端渠道高增超30%成最大亮点

圣农发展堪称国内白羽鸡行业“鸡王”。公司产品包括冻、鲜鸡肉和肉制品,其中白羽鸡养殖产能超7亿羽,已建及在建食品深加工产能合计超过50万吨,位列全国第一。公司与百胜中国、麦当劳、塔斯汀、德克士、沃尔玛、永辉等公司建立了长期的战略合作关系。

界面新闻记者注意到,尽管归母净利润大增,圣农发展营收几无增长。上半年,公司营业收入88.56亿元,同比微增0.22%。

与一季报相比,圣农发展第二季度表现更优,当季实现营业收入47.42亿元,同比增长2.59%;实现归母净利润7.63亿元,同比增长365.12%,环比增长也超过4倍。

圣农发展利润大涨原因有三,包括主业成本端和销售端的因素,以及一笔大规模的投资收益。

首要因素是并表太阳谷带来5.68亿元的投资收益。

安徽太阳谷食品科技(集团)有限公司(全文简称“太阳谷”)原是圣农发展的参股公司,今年4月,圣农发展以11.26亿元对太阳谷剩余股份进行收购,进而完成并表。

并表后,原持有的太阳谷长期股权投资权益法核算的账面价值与合并日公允价值之间的差额确认为投资收益,金额达5.68亿元。

剔除该笔收益后,圣农发展上半年扣非归母净利润为3.76亿元,同比增速为305.44%。主业盈利能力依然强劲。

其次,“以量补价”,C端零售渠道同比增长超30%。

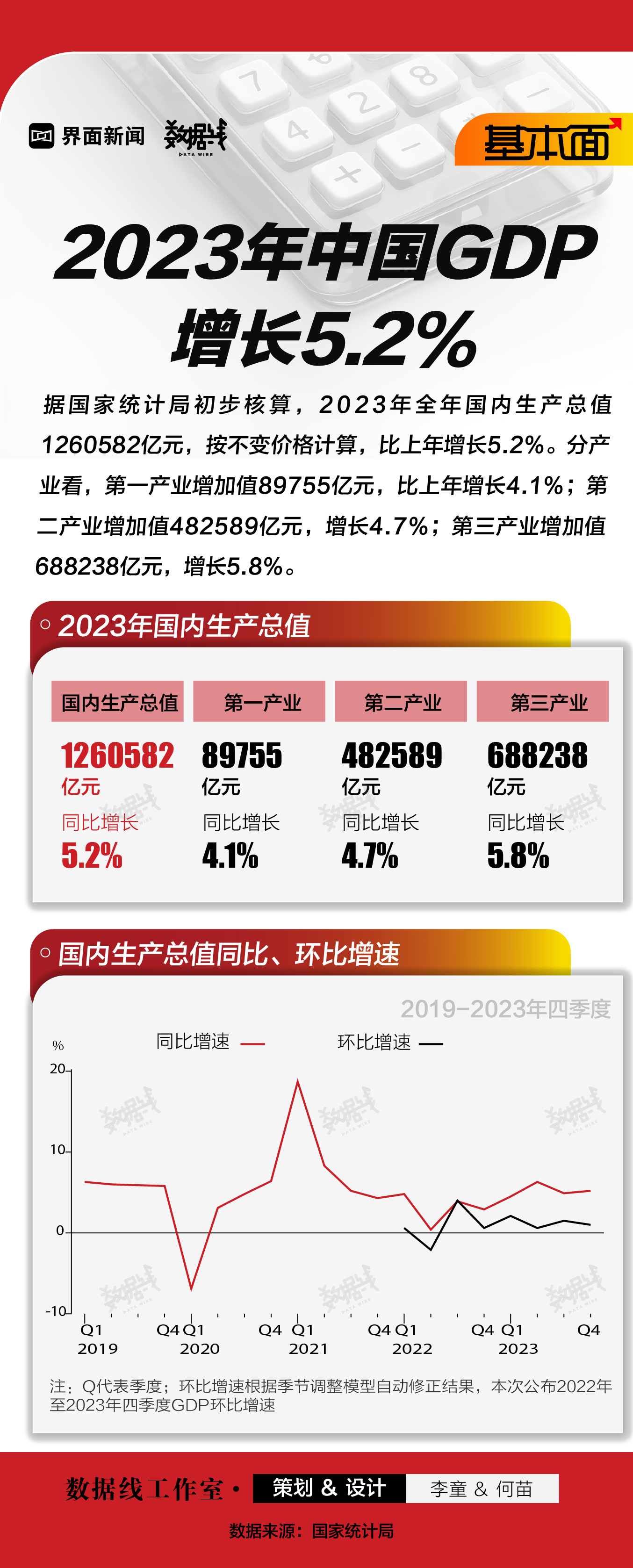

事实上,上半年养鸡板块正处于行业周期低谷,白羽鸡价格近两年整体呈下行之势。

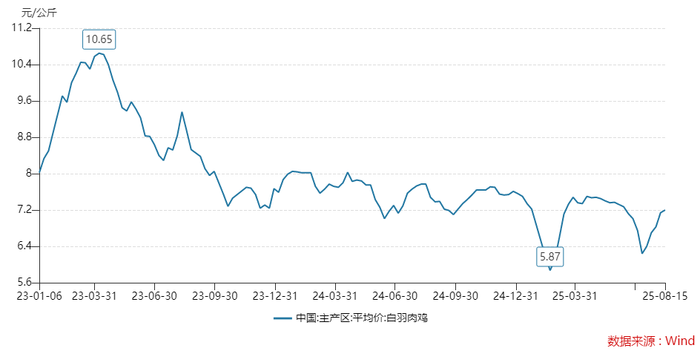

Wind数据显示,白羽肉鸡价格中国主产区平均价在2023年4月最高曾达10.65元/公斤,2024年跌到7元至8元/公斤之间。

进入2025年,白羽肉鸡均价经历了两波跳水,一季度一度深探至5.87元/公斤,之后有所回升。8月15日最新报价为7.20元/公斤。受此影响,圣农发展单吨售价出现下降。

圣农发展整体营业收入勉强持平,得益于公司以量补价。

报告期内,圣农发展两大主营业务的产量、销量均实现增长。其中,鸡肉生食销售量66.09万吨,深加工肉制品产品销售量17.45万吨,分别较2024年上半年增长2.50%、13.21%。

界面新闻记者注意到,深加工肉制品产品增速远高于鸡肉增速,圣农发展整体业务结构也因此而发生变化。

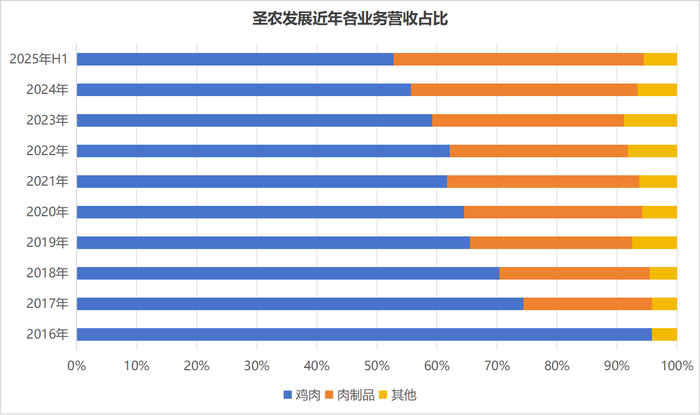

圣农发展以养殖业务起家,2017年起进军肉制品加工领域。近年来,肉制品业务营收占比在逐年上升。

2023年公司肉制品业务营收占比约30%,2024年上升至37.72%,最新披露的2025年上半年数据显示,这一业务营收占比已到41.70%。

与此同时,鸡肉业务营收贡献由2023年之前的六成降至2025年上半年的52.77%。

肉制品业务从终端渠道来划分可以分别B端(企业端)和C端(零售端)等。拉动整体营收增长的引擎主要来自C端。

“C端零售渠道同比增长超30%,出口及餐饮渠道各板块亦实现较快增长。”圣农发展表示,公司因此还逆势扩大了市场份额。

圣农发展董秘廖俊杰在8月18日的业绩交流会上透露,C端收入占比提升至15%。

界面新闻记者发现,C端业务的增长与“懒宅经济”之下,预制菜消费兴起密切相关。

圣农发展C端主打产品包括脆皮炸鸡、滋滋烤翅、霸气手枪腿等。圣农京东自营旗舰店客服告诉界面新闻,这些均为预制菜,且这些小食类的产品这两年都卖得挺好的,“空气炸锅就可以(加工)”。

界面新闻记者查阅发现,目前京东平台上有一组10袋的鸡肉类半成品,合计克重1990克,补贴后价格49.90元。折算下来,每公斤价格可以卖到25元左右。这远高于7.20元/公斤白羽肉鸡的最新均价。

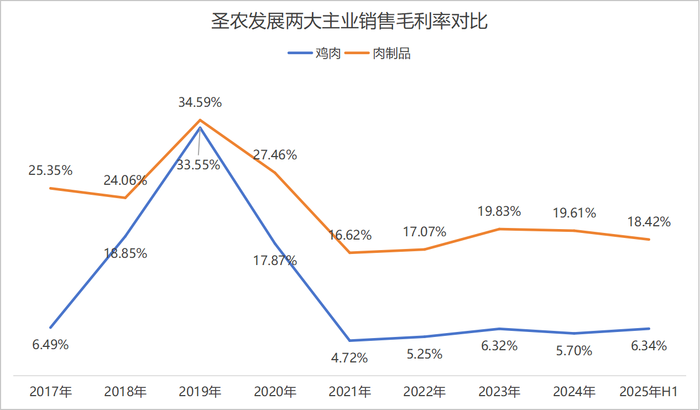

这种营收结构的变化对圣农发展是有利的。肉制品业务附加值更高,毛利率也更具优势。

今年上半年,在鸡肉毛利率仅有6.34%的基础上,肉制品毛利率达18.42%,接近前者的三倍。

“深加工产品收入同比高增长,占比突破40%,推动整体毛利率提升2个百分点以上。”圣农发展董秘廖俊杰表示。

第三,综合造肉成本同比下降超10%。

高价值的C端业务增长是圣农发展利润上升的原因之一,但界面新闻记者发现,公司毛利率上升更主要的原因来自成本端的优化——种源优势。

“2025年上半年综合造肉成本较去年同期下降超10%。”圣农发展表示,成本下降原因主要系公司自有种源“901+”性能提升以及内部使用占比逐步提升。“公司是国内首个打破国外企业在种源上的垄断、批量供应国产父母代种鸡雏的企业。”

据了解,圣农发展培育的圣泽“901”白羽肉鸡配套系于2021年末取得对外销售资格,并于2022年6月对外出售父母代种鸡雏。

“公司种鸡在国内市场份额约20%。”廖俊杰透露公司目前的最新市占率。

2023年公司研发出圣泽“901+”。自研种源不受国外种源供应限制外,其一大优势便是——降低料肉比。

受此影响,圣农发展上半年营业成本77.96亿元,同比减少了2.25亿元,降幅2.80%。

单吨售价还在下降,多因素压制估值

尽管圣农发展逆势增长,但二级市场上公司股价并无明显表现,年内涨幅16.78%。公司最新市值210亿元,动态市盈率约11.5倍。

为何市场未能给予圣农发展更高的估值呢?

首先,白羽肉鸡周期尚未回暖。

养殖业深受周期影响。为此,圣农发展全产业链布局,试图以此熨平行业周期波动,降低盈利的波动性。

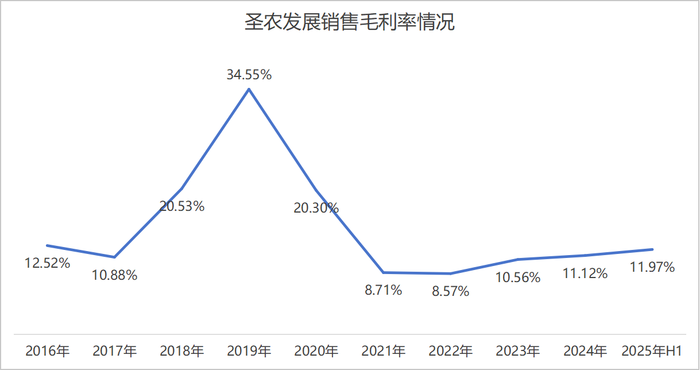

圣农发展上半年整体销售毛利率11.97%,创近四年半新高,但仍远低于2020年的20%以上水平,与2019年34.55%的高点差距更大。

可见,在行业大环境之下,公司的努力作用有限,周期制约依然明显。

从圣农发展7月的销售数据中,界面新闻记者解读出一个好消息和一个坏消息。

好消息是销售在大幅放量。

- 7月鸡肉销售数量为15.87万吨,同比增长22.88%,环比增长28.40%;

- 肉制品销售数量为5.16万吨,同比增长56.39%,环比增长23.70%。

同比和环比增速均超过20%,均远好于前6个月。即便在数据有所改善的6月,鸡肉销量同比和环比增速均不到3.5%。

不好的消息是,单吨售价还在下降。

- 7月鸡肉销售收入为14.90亿元,同比增长14.44%,环比增长27.35%;

- 肉制品销售收入为9.83亿元,同比增长38.48%,环比增长19.74%。

经界面新闻记者计算,7月鸡肉单吨价格9,389元,肉制品单吨价格为19,050元。这低于6月的9,448元/吨和19,688元/吨。

公司透露,7月期间成本更低的新一代自研种鸡圣泽“901+”已完成全面替换。

圣农发展下半年业绩或继续依赖“以量补价”。估值回升仍要等待白羽肉鸡周期触底回暖。

其次,控股股东及其一致行动人减持带来压力。

今年7月,圣农发展控股股东福建圣农控股集团有限公司(以下简称“圣农集团”)、实控人的一致行动人傅露芳分批减持了公司股份。

7月18日至28日期间,二者合计减持圣农发展2,471.89万股,占总股本比例1.99%。

这些股份均是二者2024年10月底至11月初在二级市场集中竞价交易方式增持所得,限售期为6个月。

界面新闻记者注意到,这批减持时间卡点十分“精准”,正好在半年报披露前15个交易日的减持窗口期。

也就是说,圣农集团和傅露芳在这十个月里完成了一轮波段操作。公司未披露增减持成本,但界面新闻记者估算均价,或有10%左右的浮盈。

在A股当前牛市的背景之下,公司净利润大增之时,控股股东及其一致行动人获得薄利落袋。此举一定程度上影响了投资者信心。

再次,上半年财报还暴露了多项风险指标。

一方面,存贷双升。

上半年末,圣农发展短期借款由2024年末的49.22亿元,增加至71.32亿元,增加了22.10亿元。

同期,公司账上货币资金加交易性金融资产则由去年末的7.61亿元,增加至30.71亿元,增加了23.10亿元。

在公司经营性现金流表现优异的情况下,为何增加债务?

对此,圣农发展解释货币资金增加的原因为,一是现金流推动内生资金储备增加;二是得益于当前较低的资金成本,公司适度增加了银行融资规模,以支持战略性采购付款。

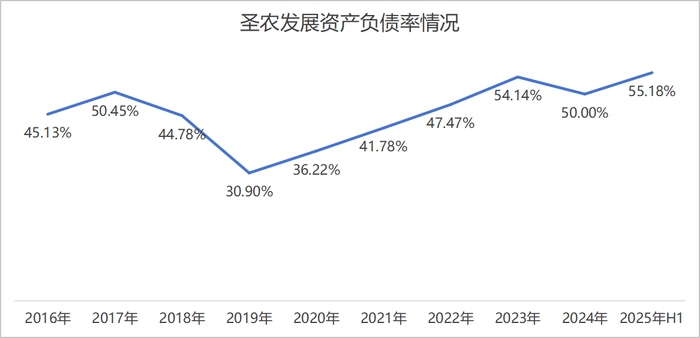

由此,圣农发展上半年末的资产负债率上升至55.18%,来到了近十年高位。

另一方面,商誉急增。

因收购太阳谷,圣农发展商誉大增。上半年末,公司商誉10.21亿元,较期初增加9.19亿元,增幅约9倍。

圣农发展对此次并购表示乐观。廖俊杰称:“(太阳谷)在报告期纳入并表范围的时间约是40天,上半年给公司利润带来约0.85亿的贡献,完全并表后太阳谷每年贡献6000多万羽的养殖产能以及8万多吨的熟食产能。”

今年4月,圣农发展将公司行业类别从“A03畜牧业”调整为“CA13农副食品加工业”。公司认为,公司以白羽肉鸡全产业链为基盘,基本完成了从传统畜牧业向高附加值食品制造领域的转型升级。

肉制品板块收入反超鸡肉板块已指日可待,但从近期行情来看,投资者对圣农发展这种转变尚未完全认可。市场何时重估,最终还要看公司能否经历周期考验。